La loi de finances 2026 entérine une réalité devenue incontournable : l’État algérien finance désormais l’essentiel de son déficit en ponctionnant massivement l’épargne des banques publiques. Un glissement progressif mais considérable, qui interroge sur la solidité du système financier.

Le constat figure en creux dans la loi de finances adoptée récemment, mais il mérite qu’on s’y attarde : le Trésor ne peut plus compter sur les recettes pétrolières pour boucler ses fins de mois. Alors que le gouvernement table sur une hausse du déficit en 2026, tout en promettant qu’il sera couvert par des instruments internes, les chiffres du secteur bancaire racontent une tout autre histoire. Une histoire de dépendance croissante à la dette publique intérieure.

À fin 2024, les banques algériennes détenaient 8 303 milliards de dinars en titres du Trésor. Cela représente 34 % de l’ensemble de leurs actifs, un niveau jamais atteint. La quasi-totalité de cette exposition provient des établissements publics : 7 685 milliards de dinars, contre à peine 618 milliards pour les banques privées. Ces dernières, plus prudentes ou moins sollicitées, restent largement à l’écart de ce mécanisme.

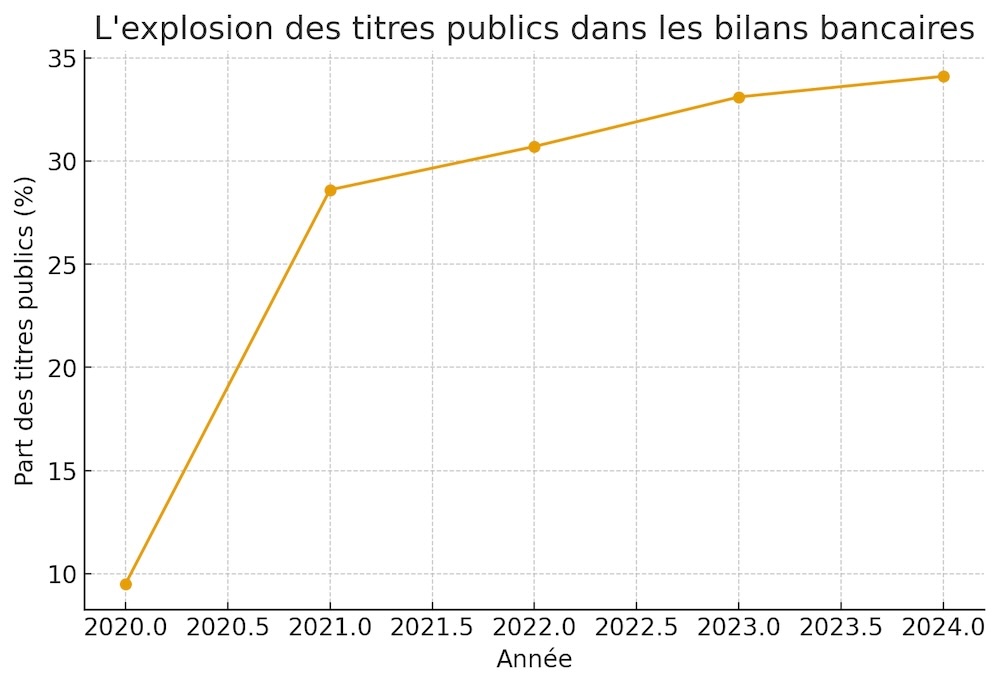

Ce poids est symptomatique d’une dérive structurelle. En quatre ans à peine, la part des titres d’État dans les bilans bancaires a été multipliée par trois. En 2020, ils représentaient seulement 9,5 % des actifs des banques. Aujourd’hui, certains établissements ont basculé dans un modèle où plus de la moitié de leur bilan est constitué de créances sur l’État. C’est donc bien le secteur bancaire qui finance le déficit, et la loi de finances 2026 ne fait qu’officialiser un mécanisme déjà très avancé.

Comment en est-on arrivé là ?

Cette montée en puissance découle en effet de plusieurs phénomènes qui se sont conjugués ces dernières années. D’abord, le Trésor a racheté aux banques publiques d’importants volumes de crédits syndiqués accordés entre 2021 et 2022, notamment pour financer de grands projets d’infrastructures. En échange, il leur a remis des obligations. Une opération qui, sur le papier, était censée désendetter les entreprises publiques. Dans les faits, elle a surtout transféré le risque vers les banques.

Ensuite, l’activité de crédit en Algérie n’a pas progressé au même rythme que les dépôts. Les ménages et les entreprises continuent d’épargner, mais les banques peinent à transformer cette épargne en prêts à l’économie. Résultat : elles accumulent un excédent de liquidité qu’elles placent mécaniquement dans les titres d’État, mieux rémunérés et sans risque apparent.

Enfin, certaines banques publiques affichent une dynamique pour le moins spectaculaire. La BNA, par exemple, a vu la part des titres publics dans son bilan exploser ces dernières années. Ce type de stratégie peut séduire à court terme -les rendements sont garantis, les risques nuls en théorie-, mais elle pose une question de fond : que se passe-t-il si l’État rencontre des difficultés pour honorer sa dette ?

Une dépendance inquiétante

Car c’est bien là le nœud du problème. En concentrant autant d’actifs sur le Trésor, les banques algériennes exposent le système financier à un risque systémique. Si l’État devait un jour restructurer sa dette ou retarder le paiement de ses obligations, c’est toute l’architecture bancaire qui pourrait vaciller. Et contrairement aux crédits diversifiés accordés aux particuliers ou aux entreprises, les titres du Trésor ne constituent qu’un seul et unique débiteur.

Certains spécialistes pointent également le coût d’opportunité de cette situation. En immobilisant leurs ressources dans la dette publique, les banques ne financent pas suffisamment l’activité productive. Le crédit aux PME reste faible, l’investissement privé stagne, et la diversification de l’économie algérienne, pourtant affichée comme priorité, peine à se concrétiser.

La loi de finances 2026 ne propose aucune alternative à ce schéma. Au contraire, elle l’entérine. Le financement du déficit continuera de reposer sur les banques, et rien ne laisse présager un changement de cap. Dans ce contexte, il faudra surveiller de près l’évolution de ces chiffres dans les prochains mois. Parce qu’un système bancaire transformé en guichet du Trésor, ce n’est jamais bon signe pour la stabilité financière d’un pays.